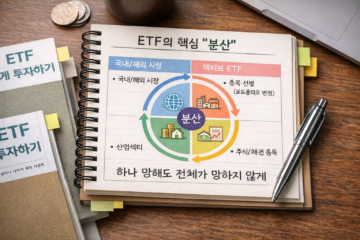

인덱스 ETF vs 액티브 ETF – 결정적 차이

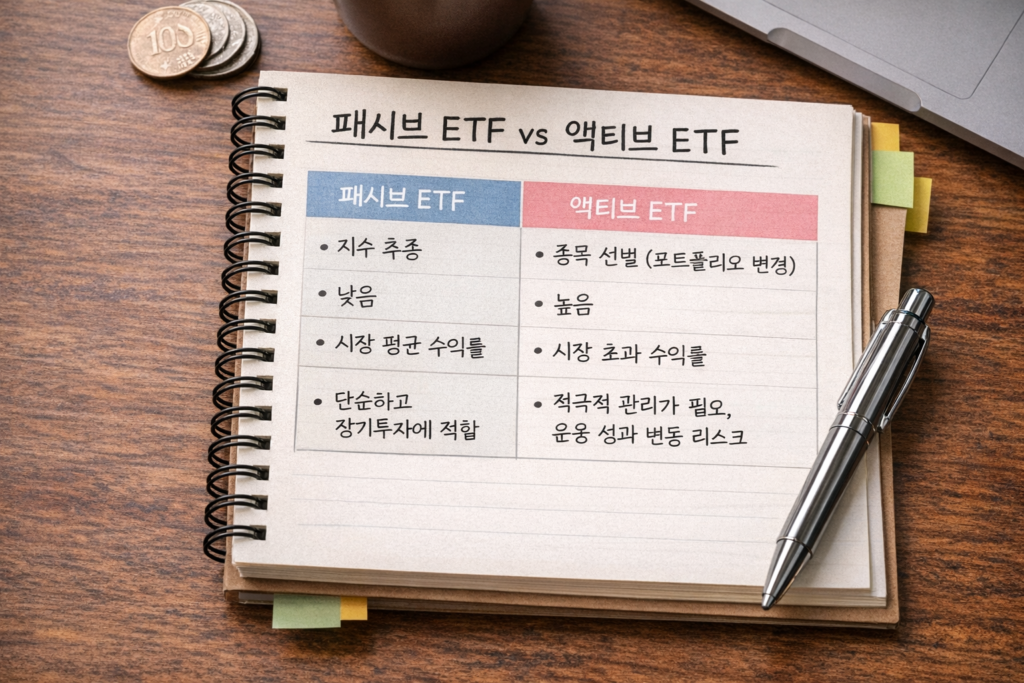

이제 핵심입니다. 패시브 ETF(=인덱스 ETF) 와 액티브 ETF의 차이를 명확하게 설명해드릴게요.

먼저 용어를 정리하자면:

- 패시브 ETF(Passive ETF) = 인덱스 ETF(Index ETF)

- 둘 다 같은 상품을 부르는 다른 표현입니다

- 패시브 = “수동적으로 지수를 따른다”는 뜻

- 인덱스 = “특정 지수를 따른다”는 뜻

- 참고 : 한국거래소

구분 기준:

| 구분 | 패시브 ETF (=인덱스 ETF) | 액티브 ETF |

|---|---|---|

| 운영 방식 | 정해진 지수를 그대로 따라감 | 펀드매니저가 종목을 직접 선택 |

| 의사결정 | 자동/수동적 | 능동적/전문가 판단 |

| 수수료 | 낮음 (0.1~0.3%) | 높음 (0.5~1%+) |

| 수익률 | 평균 수익률 (지수 수준) | 높을 수도, 낮을 수도 있음 |

| 예측 가능성 | 높음 (지수와 동일) | 낮음 (펀드매니저 역량에 따라) |

| 장기 투자 추천도 | ⭐⭐⭐⭐⭐ | ⭐⭐⭐ |

패시브 ETF(=인덱스 ETF)란?

쉽게 말해, “KOSPI 200에 들어있는 종목들을 그대로 사고만 싶어요. 펀드매니저의 선택은 필요 없어요”라는 사람을 위한 상품입니다.

예: KODEX 200, TIGER 200, Samsung KODEX 200 등

특징:

- 펀드매니저가 없거나, 있어도 그냥 지수를 따라갈 뿐 (자동 운전 같은 거예요)

- 수수료가 매우 낮음 (오래 가질수록 이 차이가 엄청 커집니다)

- 예측 가능함 (KOSPI 200이 10% 올라가면 이 ETF도 약 10% 올라감)

- 실패할 확률이 낮음 (그냥 시장 평균을 따르니까)

액티브 ETF란?

“전문가 펀드매니저가 좋은 종목을 선택해서 지수를 이기고 싶어요”라는 상품입니다.

예: ACE 그린에너지, KODEX AI, Samsung KODEX 고배당 등

특징:

- 펀드매니저가 적극적으로 종목을 선택 (직접 운전하는 것처럼)

- 수수료가 높음 (그 댓가로 더 큰 수익을 노립니다)

- 이기거나 질 수 있음 (펀드매니저의 역량에 따라 크게 차이남)

- 성공하면 패시브보다 훨씬 높은 수익률을 기대할 수 있음

H2: 최근 변화 – 액티브 ETF의 무제한 개방

여기서 중요한 뉴스가 있습니다. 2023년 금융감독당국이 액티브 ETF 규제를 대폭 완화했다는 거예요.

무엇이 바뀌었나?

예전에는:

- 액티브 ETF를 만들 수 있는 조건이 까다로웠음

- 증권사들도 액티브 ETF를 만들기를 꺼렸음

- 따라서 액티브 ETF 상품이 매우 적었음

지금은:

- 증권사와 자산운용사들이 앞다퉈 액티브 ETF를 출시

- 예전에는 뮤추얼펀드로만 나왔던 상품들이 ETF로 변환

- 매달 새로운 액티브 ETF가 계속 나오고 있음

왜 이렇게 바꿨나?

- 투자자들이 “저수수료 + 전문가 운영”을 원했음

- 뮤추얼펀드는 수수료가 높아서 개인투자자들이 기피

- ETF로 만들면 수수료를 좀 더 낮출 수 있음

H2: 직장인 투자자가 주목해야 할 점 – 앞으로의 기회

이 규제 완화는 직장인 투자자에게 정말 큰 기회입니다. 왜냐하면:

📈 앞으로 기대할 수 있는 것들:

1️⃣ 다양한 전략의 액티브 ETF가 계속 나올 것

- 요즘은 “AI ETF”, “ESG ETF”, “반도체 ETF” 같은 테마형 액티브 ETF가 우후죽순 출시되고 있어요

- 앞으로는 더욱 세분화된 전략의 액티브 ETF들이 나올 거예요

- “배당주 중심”, “저가주 중심”, “성장주 중심” 같은 다양한 선택지가 생김

2️⃣ 액티브 ETF의 수수료가 계속 내려갈 것

- 경쟁이 심해지면서 수수료 경쟁이 벌어짐

- 지금도 이미 액티브 ETF 수수료가 0.5% 수준까지 내려온 상태

- 앞으로는 더 내려갈 가능성 높음

3️⃣ 인덱스 ETF의 약점을 보완한 액티브 ETF 등장

- 인덱스 ETF는 “지수를 따라갈 뿐”이라 전략이 없어요

- 하지만 액티브 ETF는 “특정 목표(배당, 성장, 가치 등)를 목표로 운영”

- 직장인 투자자의 목표에 맞는 액티브 ETF를 선택할 수 있게 됨

4️⃣ 펀드매니저들의 경쟁이 심해지면서 수익률이 올라갈 수도

- “우리 펀드매니저 팀은 AI를 활용합니다!”

- “우리는 지난 5년 수익률 1위입니다!”

- 이렇게 경쟁하면서 실력 있는 액티브 ETF가 나올 기회 증가

H2: 그럼 패시브 ETF와 액티브 ETF, 어떻게 조합해야 할까?

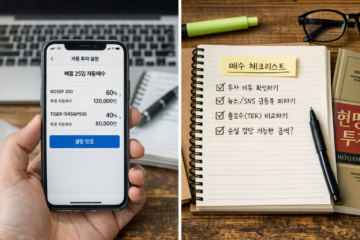

직장인이라면 이렇게 조합하는 것을 추천합니다:

초급 투자자:

- 패시브 ETF 100%

- 이유: 공부할 시간이 없으니 기본으로 충실

중급 투자자:

- 패시브 ETF 70% + 액티브 ETF 30%

- 예: 기본은 KODEX 200 같은 패시브로, 보너스는 배당 또는 성장 액티브 ETF로

상급 투자자:

- 패시브 ETF 50% + 액티브 ETF 50%

- 예: 안정기반은 패시브, 공격적 목표는 액티브로 분리

제 현재 포트폴리오 (참고용):

| ETF명 | 유형 | 비중 | 선택 이유 |

|---|---|---|---|

| KODEX 200 | 패시브 | 40% | 기본이 되는 안정적 베이스 |

| TIGER 미국나스닥100 | 패시브 | 20% | 글로벌 분산, 저수수료 |

| KODEX 고배당 | 액티브 | 30% | 월급 외 현금흐름 원함 |

| KODEX AI | 액티브* | 10% | 향후 성장성 기대 |

*액티브 ETF이지만, AI 분야 전망이 밝아서 소액만 배분

H2: 마지막 조언 – 규제 완화 시대의 투자 전략

액티브 ETF 규제가 완화된 지금, 투자자로서 해야 할 일:

✅ 패시브 ETF를 기본으로 구성 (절대 흔들리지 않는 베이스) ✅ 액티브 ETF는 신중하게 선택 (수익률 기록 3년 이상 확인) ✅ 펀드매니저를 연구 (유명한 펀드매니저 찾아보기) ✅ 앞으로 나올 새로운 액티브 ETF 주목 (기회의 시대!) ✅ 수수료 비교는 필수 (같은 테마라도 수수료가 다름)

ETF시장이 점점 더 활발해지고 있어요. 지금이 바로 좋은 액티브 ETF를 발굴할 기회입니다!

글쓴이: 이르마 | 직장인 투자 블로거

관련 키워드: #ETF #패시브ETF #인덱스ETF #액티브ETF #ETF규제완화 #직장인투자 #분산투자 #펀드매니저 #투자전략